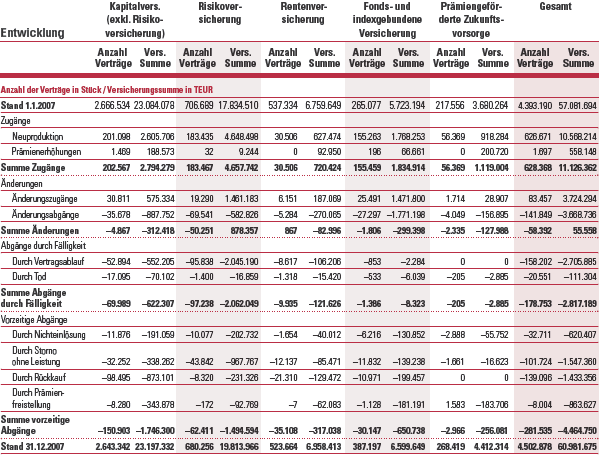

Die nachstehende Tabelle zeigt eine Bestandsentwicklung der Kapital- (exkl. Risikoversicherung), der Risiko-, der Renten-, der Fonds- und indexgebundenen Versicherung, der prämiengeförderten Zukunftsvorsorge und der Gesamtsumme.

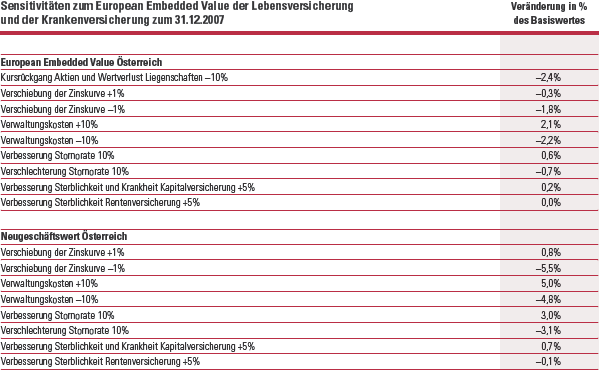

Sensitivitätsanalysen Embedded Value für das Lebensversicherungsgeschäft

Der Embedded Value wird nach European Embedded Value Principles, die vom CFO-Forum am 6. April 2004 veröffentlicht wurden, ermittelt und am 27. März 2008 gesondert veröffentlicht.

Der Embedded Value setzt sich aus zwei Komponenten zusammen: dem bereinigten Nettovermögen zum Marktwert sowie dem Wert des Versicherungsbestandes, welcher dem Barwert der ausschüttungsfähigen Gewinne nach Steuern abzüglich der Kapitalbindungskosten auf das Solvenzkapital entspricht. Ein Embedded Value ist demnach eine aktuarielle Bewertung des Unternehmenswertes unter der Annahme der Fortführung der derzeitigen Geschäftstätigkeit (going concern), schließt den Wert des zukünftigen Neugeschäftes jedoch explizit aus. Zusätzlich zum Embedded Value wird auch der Wertzuwachs bestimmt, der durch das in der Berichtsperiode gezeichnete Neugeschäft induziert wird.

Die geschätzte Entwicklung zukünftiger Gewinne basiert auf „best estimate“-Annahmen, d.h. einer realistischen Einschätzung von ökonomischen und operativen Rahmenbedingungen auf Basis zukünftiger Erwartungen und historischer Beobachtungen, wobei zukünftiges Risiko durch die Verwendung stochastischer Modelle und einer expliziten Berechnung von Kapitalbindungskosten berücksichtigt wird.

Bei der Berechnung des Embedded Value werden zahlreiche Annahmen über operative und ökonomische Rahmenbedingungen sowie weitere Faktoren, welche nicht alle der Kontrolle der Vienna Insurance Group unterliegen, getroffen. Obwohl die Vienna Insurance Group die getroffenen Annahmen als sinnvoll und vernünftig erachtet, können die zukünftigen Entwicklungen von den Erwartungen materiell abweichen. Daher stellt die Veröffentlichung des Embedded Value keine Garantie oder Gewährleistung dar, dass die diesem Wert zugrunde liegenden zukünftig erwarteten Gewinne so realisiert werden.

Die Aktionärsmarge wird unter Berücksichtigung der Überschüsse aus allen verfügbaren Ertragsquellen ermittelt, wobei in der Sparte Lebensversicherung für Österreich der am 20. Oktober 2006 veröffentlichten Gewinnbeteiligungsverordnung Rechnung getragen wird. Für die anderen Sparten und Märkte wird eine Gewinnbeteiligung gemäß der lokalen Praxis und den jeweiligen Aufsichtsbestimmungen angenommen.

Die zukünftigen Gewinne werden auf Basis realistischer Annahmen für Kapitalerträge, Inflation, Kosten, Steuern, Storno, Sterblichkeit, Krankheit und anderer Kennzahlen wie der Entwicklung von Krankheitskosten und zukünftiger Prämiensteigerungen projiziert.

Die verwendete Zinskurve hängt von der Beurteilung der Risiken zur Realisierbarkeit zukünftiger Gewinne ab. Um eine Aussage über den Einfluss alternativer Zinskurven treffen zu können, wurde der Embedded Value zum 31. Dezember 2007 und der Wertzuwachs durch das Neugeschäft im Jahr 2007 mit einer um jeweils 1% erhöhten und reduzierten Zinskurve berechnet. Die internen Sensitivitäten werden in der folgenden Tabelle gezeigt: