Die Kernkompetenz der Vienna Insurance Group ist der professionelle Umgang mit Risiken. Das primäre Geschäft des Konzerns besteht in der Übernahme von Risiken seiner Kunden im Rahmen verschiedener Versicherungspakete. Das Versicherungsgeschäft besteht aus der bewussten Übernahme diverser Risiken und deren profitabler Bewirtschaftung. Eine primäre Aufgabe des Risikomanagements ist es, die dauernde Erfüllbarkeit der Verpflichtungen aus den Versicherungsverträgen zu gewährleisten.

Die Vienna Insurance Group ist neben dem versicherungstechnischen Risiko ihres Vertragsbestandes noch einer Reihe von weiteren Risiken ausgesetzt. Diese Risiken werden anhand eines Risiko-Management-Prozesses identifiziert, analysiert und bewertet, berichtet, gesteuert und überwacht. Die Risikosteuerungsmaßnahmen sind Vermeidung, Verminderung, Diversifikation, Transfer und Akzeptanz von Risiken und Chancen.

Das Gesamtrisiko des Konzerns kann in einzelne Risikokategorien unterteilt werden:

- Versicherungstechnische Risiken: Der Risikotransfer von Versicherungsnehmern zum Versicherungsunternehmen stellt das Kerngeschäft der Vienna Insurance Group dar.

- Kreditrisiko: Es beziffert den potenziellen Verlust, der durch die Verschlechterung in der Situation eines Vertragspartners, demgegenüber Forderungen bestehen, entsteht.

- Marktrisiko: Unter dem Marktrisiko versteht man das Wertänderungsrisiko von Investitionen durch unvorhergesehene Schwankungen von Zinskurven, Aktien- und Wechselkursen sowie das Risiko, das sich aus den Veränderungen des Marktwertes von Immobilien und Beteiligungen ergibt.

- Strategische Risiken: Durch eine Änderung des wirtschaftlichen Umfeldes, der Rechtsprechung oder des regulatorischen Umfeldes können sich strategische Risiken ergeben.

- Operationelle Risiken: Sie können durch Unzulänglichkeiten oder Fehler in Geschäftsprozessen, Kontrollen oder Projekten entstehen, die durch Technologie, Mitarbeiter, Organisation oder durch externe Faktoren verursacht werden.

- Liquiditätsrisiko: Das Liquiditätsrisiko besteht in der Abstimmung zwischen Kapitalanlagebestand und Versicherungsverpflichtungen.

- Konzentrationsrisiko: Konzentrationsrisiko ist eine einzelne direkte oder indirekte Position oder eine Gruppe von verbundenen Positionen mit dem Potenzial, das Versicherungsunternehmen, Kerngeschäfte oder wesentliche Erfolgsgrößen substanziell zu gefährden. Konzentrationsrisiko wird verursacht durch eine Einzelnamenposition, durch eine Aggregation von Positionen über gemeinsame Besitzer, Garantiegeber, Manager oder durch Sektorkonzentrationen.

Grundsätzlich sind in der Vienna Insurance Group die lokalen Unternehmen für die Steuerung ihrer Risiken selbst verantwortlich, wobei allerdings enge Vorgaben im Investitions- und Kapitalanlagenbereich sowie in der Rückversicherung gesetzt werden.

Voraussetzung für ein effektives Risiko- und Chancenmanagement ist Enterprise Risk Management (ERM) und die Festlegung einer Risikopolitik und -strategie durch die Geschäftsleitung. Das ERM ermöglicht es den Führungskräften, wirksam mit Unsicherheiten und den damit einhergehenden Risiken und Chancen umzugehen und die Fähigkeit zur Wertschöpfung zu verstärken. Die Berücksichtigung aller relevanter möglicher Ereignisse erhöht das Nutzen von Chancen und ihre Umsetzung. Zuverlässige Risikoinformationen erlauben eine verbesserte Kapitalallokation. ERM stellt ein Vorgehen zur Bestimmung und Auswahl von alternativen Reaktionen auf Risiken zur Verfügung.

Das Risikomanagement der Vienna Insurance Group ist eine unabhängige organisatorische Einheit. Jeder einzelne Mitarbeiter trägt zu einem effektiven Risikomanagement in der Vienna Insurance Group bei. Auf die laufende Umsetzung der angemessenen Risiko- und Kontrollkultur wird größten Wert gelegt. Transparente und nachvollziehbare Prozesse sind wesentliche Bestandteile der unternehmensweiten Risikokultur. Das Abweichen von vorgegebenen Zielwerten oder das Eingestehen und Aufzeigen von Fehlern kann in unserem Unternehmen stattfinden, um die aktive Problemlösungskompetenz der Mitarbeiter zu fördern.

Das Risikomanagement der Vienna Insurance Group ist durch eine Reihe von internen Richtlinien geregelt. Versicherungstechnische Risiken werden in der Schaden- und Unfallversicherung hauptsächlich über versicherungsmathematische Modelle zur Tarifierung und zur Überwachung von Schadenverläufen sowie die Richtlinien zur Übernahme von Versicherungsrisiken gesteuert. Die wichtigsten versicherungstechnischen Risiken in der Lebens- und Krankenversicherung sind vor allem biometrische Risiken, wie beispielsweise Lebenserwartung, Erwerbsunfähigkeit, Krankheit und Pflegebedürftigkeit. Zur Steuerung des versicherungstechnischen Risikos hat die Vienna Insurance Group Rückstellungen für die Erbringung zukünftiger Versicherungsleistungen gebildet.

Die Vienna Insurance Group begrenzt ihre mögliche Haftung aus dem Versicherungsgeschäft, indem sie einen Teil der übernommenen Risiken an den internationalen Rückversicherungsmarkt weitergibt. Dabei werden die Rückversicherungsabsicherungen auf eine Vielzahl verschiedener internationaler Rückversicherungsgesellschaften verteilt, die nach Einschätzung der Vienna Insurance Group über angemessene Bonität verfügen, um das aus der Zahlungsunfähigkeit eines Rückversicherers (Kreditrisiko) erwachsende Risiko zu minimieren.

Über Fair-Value-Bewertungen, Value-at-Risk (VaR)-Berechnungen, Sensitivitätsanalysen und Stresstests überwacht die Vienna Insurance Group die verschiedenen Marktrisiken des Wertpapierportfolios.

Durch eine Abstimmung zwischen Kapitalanlagenbestand und Versicherungsverpflichtungen wird das Liquiditätsrisiko begrenzt. Auch die operationellen und strategischen Risiken, die durch Unzulänglichkeiten oder Fehler in Geschäftsprozessen, Kontrollen oder Projekten sowie durch eine Veränderung des Geschäftsumfeldes verursacht werden können, unterliegen einer ständigen Überwachung.

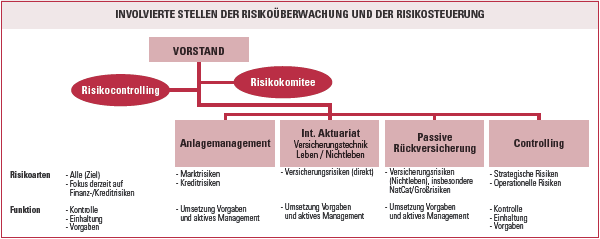

- Risikokomitee: Das spartenübergreifende Risikokomitee wird durch das Aktuariat, die Betriebsorganisation, die Rückversicherung, die Interne Revision und das zentrale Risikocontrolling gebildet. Aufgabe des Risikokomitees ist die Optimierung und Weiterentwicklung eines ERM-Systems. ERM ist ein Rahmenwerk für ein unternehmensweites Risikomanagement mit Kernprinzipien und -konzepten, einheitlicher Terminologie sowie klaren Anweisungen und Hilfestellungen.

- Internationales Aktuariat: Die versicherungstechnischen Risiken werden vom Internationalen Aktuariat, einem Team aus Versicherungsmathematikern, gesteuert. Dabei unterzieht es sämtliche Versicherungslösungen einer eingehenden versicherungsmathematischen Analyse, die sich auf alle Sparten des Versicherungsgeschäfts (Leben-, Kranken- und Schaden-Unfallversicherung) bezieht. Stochastische Simulationen im Rahmen des ALM-Prozesses werden regelmäßig durchgeführt.

- Rückversicherung: Die Rückversicherung aller Konzerngesellschaften wird durch die in der Wiener Städtische AG eingerichtete zentrale Rückversicherungsabteilung gesteuert.

- Risikocontrolling: Das Risikocontrolling erstellt vierteljährlich Risikobudgets für den Veranlagungsbereich, deren Einhaltung wöchentlich überprüft wird. Die Einhaltung der Wertpapierrichtlinien und des unternehmenseigenen Limitsystems wird laufend überwacht. Zur Überwachung werden regelmäßig VaR-Berechnungen und Analysen sowie detaillierte Stresstests durchgeführt. Ein Teil des FSR (Financial Strength Rating) der VIG durch Standard & Poor’s ist die Analyse des Unterneh mensrisikokapitalmodells, das vom zentralen Risikocontrolling betreut wird.

- Controlling: Die betriebswirtschaftliche Entwicklung der in- und ausländischen Versicherungsunternehmen wird von der Controlling-Abteilung gesteuert und überwacht. Dies geschieht durch monatliche Berichte der Unternehmen an die Controlling-Abteilung sowie die Analyse von Plan- und Prognosezahlen.

- Revision: Die Betriebs- und Geschäftsabläufe, das interne Kontrollsystem sämtlicher operativer Unternehmensbereiche sowie die Funktionsfähigkeit und Angemessenheit des Risikomanagements werden von der Revision planmäßig überwacht. Die Interne Revision ist laufend tätig und berichtet dem Gesamtvorstand direkt.

- Betriebsorganisation: Die Betriebsorganisation fungiert als Schnittstelle zwischen den Fach- und Leistungsabteilungen sowie Landesdirektionen der Unternehmensgruppe mit externen Dienstleistern aus dem Bereich Informationstechnologie und Telefonie. Weiters ist sie verantwortlich für Optimierungen unternehmensinterner Prozesse, den strategischen Einkauf, für das Facility Management sowie die Bauangelegenheiten der eigengenutzten Liegenschaften.